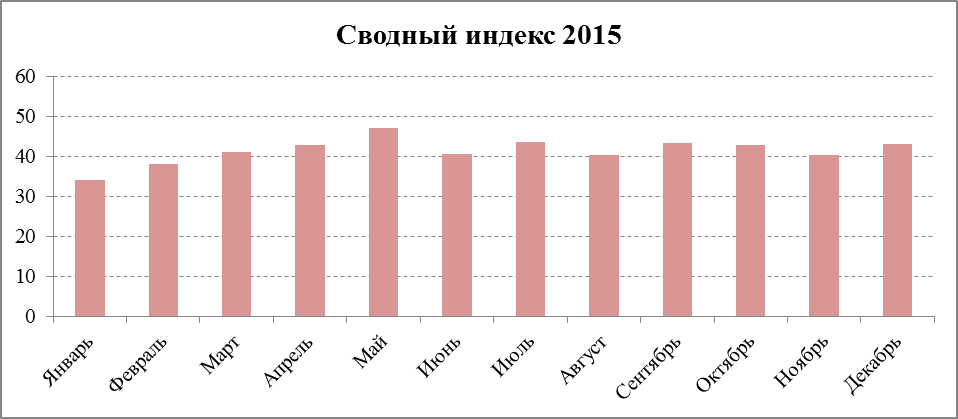

Экономический кризис в России сказался на оценках состояния деловой среды в прошедшем году: среднегодовое значение Индекса делового климата снизилось до 41,7 пункта со значения 44,5 пункта, полученного в 2014 году.

В конце 2014 года все показатели Индекса претерпели резкое падение, которое продолжилось в январе 2015 года — сводный Индекс упал до исторического минимума 34,1 пункта, в процентном отношении он оказался ниже среднегодового значения на 18%. В феврале ситуация несколько выправилась — Индекс вырос на 3,9 пункта до 38 пунктов. Затем каждый месяц значение сводного Индекса прибавляло по 2–3 пункта до мая, когда сводный Индекс достиг максимального значения за год — 47,1 пункта (что выше среднегодового значения на 13%).

В июне, Индекс делового климата потерял 6,5 пункта и стал равен 40,6 пунктам. В оставшиеся полгода сводный Индекс был подвержен колебаниям — его значение то увеличивалось на 3 пункта, то снова снижалось примерно до 40 пунктов. В декабре 2015 года сводный Индекс составил 43 пунктов (+3% к среднегодовому значению).

Как и в прошлом 2014 году, ни в одном месяце сводный Индекс не превышал 50 пунктов — он не смог покинуть негативной зоны оценки.

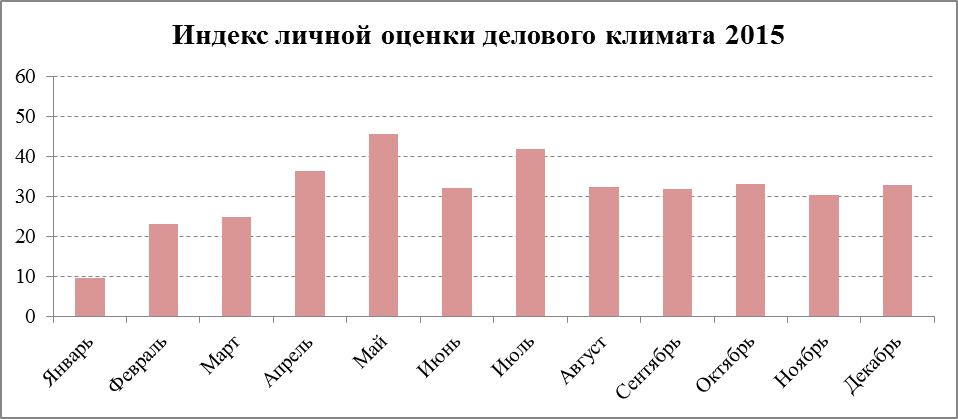

Индекс личной оценки делового климата показывает субъективное отношение представителей бизнеса к экономической ситуации в стране. Показатель очень чувствителен и к экономическим, и к не-экономическим факторам, а 2015 год дал много поводов для «увеличения тревожности».

В течение всего 2015 года Индекс личной оценки делового климата находился в негативной зоне оценки. Среднегодовое значение Индекса составило 31,9 пункта, оно потеряло по сравнению со значением 2014 года 1,8 пункта. Индекс пережил резкое падение в январе на 6,7 пункта до рекордного значения 9,5 пункта — ниже в процентном отношении на 70% по сравнению со среднегодовым значением Индекса личных оценок и на 41% по сравнению со значением Индекса в декабре 2014 года.

Настолько Индекс опустился впервые, начиная с 2012 года, когда РСПП впервые начал проводить опрос о состоянии делового климата в России. Мы предполагаем, это была стрессовая, шоковая реакция респондентов на сильно изменившееся экономическое положение, не отражающая реального состояния делового климата в стране, так как уже в следующем месяце Индекс личных оценок вырос более чем в два раза — до 23,5 пункта.

Он продолжил расти до мая, когда значение Индекса стало равно 45,6 пунктам (максимум за год, значение выше среднегодового на 43%). В июне увеличилось число участников опроса, считающих, что состояние делового климата изменилось к худшему, из-за этого значение Индекса сократилось на треть по сравнению с маем.

В июле Индекс почти отыграл свои позиции: после падения до 32 пунктов в первом летнем месяце он прибавил 9,8 пункта, но уже в августе верх взял негативный тренд — Индекс личных оценок вернулся к значению 32 пунктов и на протяжении пяти месяцев оставался примерно у этой отметки.

К декабрю 2015 г. он пришел со значением 32,9 пункта, что всего на 3% выше среднегодового значения. Отметим, что по сравнению с январскими данными Индекс личных оценок вырос на 246%.

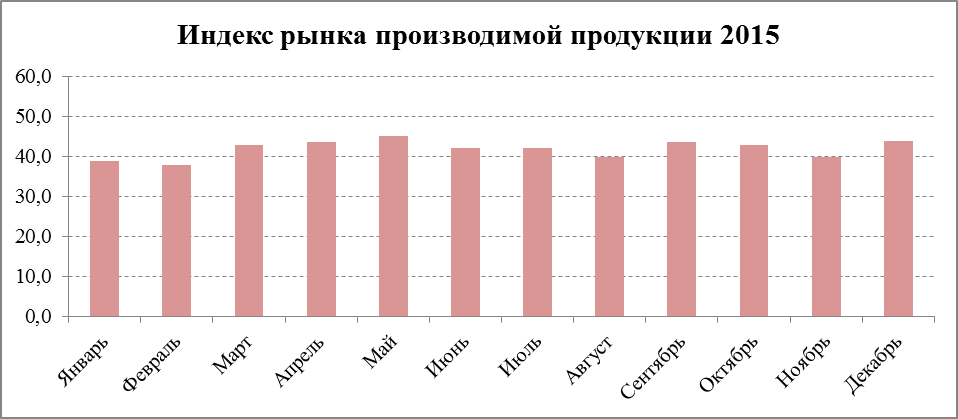

Динамика Индекса рынка производимой продукции уже третий год подряд отрицательная: среднегодовое значение Индекса упало на 4,3 пункта — с 46,1 пункта в 2014 году до значения 41,9 пункта в 2015 году.

В январе-феврале значение Индекса рынка производимой продукции не превышали 40 пунктов. Все весенние месяцы Индекс показывал рост, он смог достичь максимума за год 45,1 пункта в мае. Затем в июне он потерял 3 пункта, в июле ситуация не изменилась, а в августе его значение снова уменьшилось — уже до 39,8 пункта.

В сентябре он вырос до 43,6 пункта и смог продержаться на этом уровне еще один месяц, а в ноябре вернулся к августовскому значению. В декабре Индекс рынка производимой продукции снова укрепил свои позиции — он составил 43,8 пункта. Минимальное значение Индекса зафиксировано в феврале — 37,9 пункта, оно ниже среднегодового значения на 9%, а максимальное в мае — 45,1 пункта (+8% к среднегодовому значению).

Наибольшим колебаниям был подвержен показатель Индекса «цены закупок», его среднегодовое значение составило всего 14,3 пункта — ниже значения 2014 года на 8,1 пункта.

В январе показатель «цены закупок» принял отрицательное значение из-за того, что 50% респондентов выбрали вариант «цены закупки выросли», а 35% — «цены существенно выросли». С февраля ситуация несколько выправилась: Индекс начал потихоньку расти. К июню он достиг 20,5 пункта, когда до 50% снизилась доля участников опроса, считающих, что цены закупки продолжают расти, и в то же время представители бизнеса стали чаще отвечать «ситуация не изменилась».

Такое же распределение оценок сохранилось в июле. А уже в августе индикатор потерял 19% от июльского значения. В сентябре данные весьма похожи на данные июля, в этом месяце значение компонента Индекса составило 22,5 пункта. Далее — в октябре и ноябре цены закупки для бизнеса выросли, что означало очередное снижение показателя до значений 13,1 и 14,6 пункта, соответственно. Декабрь стал самым оптимистичным месяцем за весь год — в этом месяце зафиксирован максимум за 2015 год 23,4 пункта, значение выше среднегодового на 63%.

Индикатор «цены продаж» на протяжении почти всего года не покидал положительной зоны оценки, за исключением летних месяцев. Его среднегодовое значение составило 54,1 пункта, оно прибавило по сравнению с 2014 годом 1,3 пункта. Однако рост цен продаж не смог компенсировать одновременный рост цен закупки — разрыв между этими компонентами Индекса слишком велик.

Максимального значения показатель достиг в апреле — 68,2 пункта, когда почти половина респондентов ответили «цены продаж выросли». Минимальное значение в 44,4 пункта было получено в июле вследствие следующего распределения оценок: 65% заявили, что ситуация не изменилась, 12% — что цены продаж снизились и 13% — что они выросли.

Динамика спроса, по сравнению с 2014 годом, отрицательная: индикатор спрос в отрасли снизился с 43 пунктов до 38,4 пункта (-4,7), показатель спроса на продукцию / услуги самих компаний стал ниже на 4 пункта — 43,4 пункта в 2015 году против 47,4 пункта.

Спрос в отрасли, согласно оценкам представителей бизнеса, резко упал — индикатор только в мае, июле, сентябре и декабре был выше 40 пунктов. Самыми тяжелыми месяцами стали январь и ноябрь, когда значение показателя спроса было примерно 32 пунктов — около трети всех респондентов в эти месяцы отмечали очередной виток снижения спроса в отрасли. Максимум индикатора спроса в отрасли — 42,7 пункта в декабре 2015 года, значение превышает среднегодовое на 11%.

Тренд спроса на продукцию / услуги компаний чуть более сглаженный. После зимних месяцев, когда значение показателя провалилось до минимума за 2015 год — до 36,9 пункта, оно начало медленно и скачкообразно расти. К сентябрю индикатор «спрос на продукцию / услуги компаний» стал равен 50 пунктам, и это максимум за год. В октябре и ноябре ситуация резко изменилась к худшему: сначала показатель потерял 4,5 пункта, в следующем месяце еще 5,3 пункта.

Декабрь оказался лучше ноября — индикатор смог отыграть те же 5,3 пункта до октябрьского значения 45,5 пункта.

Уровень конкуренции, как и в 2014 году, продолжает снижаться: среднегодовое значение снова упало на 5 пунктов. Теперь оно составляет всего 59,1 пункта.

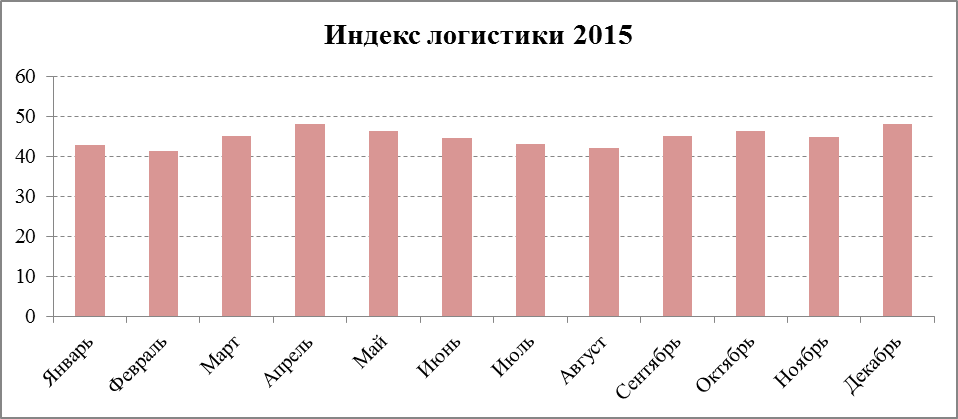

В отличие от 2014 года, Индекс логистики ни разу не выходил в позитивную зону оценки. Его среднегодовое значение в 2015 году стало ниже на 3,6 пункта — 44,7 пункта. Максимальное значение 48 пунктов зафиксировано в апреле и декабре, а минимальное — 41,2 пункта — в феврале.

Динамика Индекса логистики выглядит следующим образом: в январе значение потеряло 3,4 пункта, в основном из-за изменения показателя «среднее время доставки», затем в феврале снизилось на 1,5 пункта, достигнув экстремума. Это падение произошло из-за резкого ухудшения ситуации с уровнем складских запасов. Значение всех составных компонентов подросло в следующие два месяца, за счет этого Индекс логистики прибавил суммарно 6,9 пункта.

В мае-августе показатель начал плавно снижаться — по 1–2 пункту в месяц, почти вернувшись к февральскому минимальному значению. В первый осенний месяц индикатор «среднее время доставки» смог достичь граничного значения — 50 пунктов, благодаря этому Индекс логистики увеличился на 3 пункта. В октябре-ноябре он оставался примерно на одном уровне, а в декабре поднялся второй раз до максимального значения за год — 48 пунктов.

Относительно других составных компонентов Индекса самым устойчивым индикатором оказался «время доставки»: в течение года его колебания не превышали 8% от среднегодового значения. По сравнению с 2014 годом, он потерял 2,8 пункта и стал равен 45,7 пункта.

Индикатор «логистика в целом», респонденты оценили хуже, чем в 2014 году. Среднегодовое значение упало на 3,6 пункта — 44,1 пункта против 47,7 пункта. Значение показателя «уровень складских запасов» стало по итогам года ниже на 4,4 пункта — его значение составило 44,2 пункта в 2015 году, а в 2014 году оно достигало 48,5 пункта.

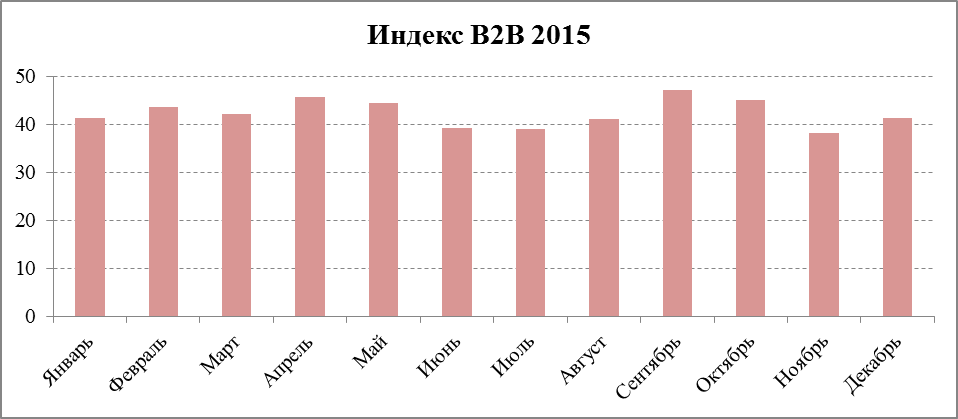

Кризисная ситуация в экономике сильно сказалась на показателях Индекса B2B. Если в 2014 году его среднегодовое значение снизилось на 0,7 пункта до 48,7 пункта, то в 2015 году Индекс претерпел падение сразу на 6,4 пункта и стал равен 42,3 пунктам.

В отличие от уже рассмотренных индикаторов, январь не стал самым провальным месяцем для Индекса B2B — да, его значение потеряло 3,4 пункта (в процентах 8%), по сравнению с декабрьским, но это не было минимумом за год. В феврале Индекс снова вырос до 43,6 пункта, и положительный тренд сохранялся на протяжении весны — Индекс B2B достиг в апреле 45,6 пункта.

В июне-июле произошел отскок — Индекс B2B упал сразу до 39 пунктов. Только в сентябре Индекс отыграл свои позиции — он вырос до максимального значения за год 47,2 пункта (+12% к среднегодовому значению), но удержаться на этой высоте долго не смог и уже в ноябре упал до минимума за все время существования опроса — до значения 38,1 пункта (ниже среднегодового на 10%). В завершение года Индекс B2B составил 41,3 пункт, его значение совпало со значением первого месяца года.

Основной негативный вклад в падение Индекса внесли два индикатора — «обязательства компании перед контрагентами» и «обязательства контрагентов перед компаниями». В первом случае среднегодовое значение потеряло 7,8 пункта — 42,2 пункта в 2015 году против 50,1 пункта в 2014. В случае обязательств контрагентов перед компаниями падение еще сильнее — на 9,4 пункта с 41 пункта до 31,7 пункта.

Наибольшее отклонение значения индикатора «обязательства контрагентов перед компаниями» зафиксировано в июле и ноябре — оно составило 26,3 пункта, и это абсолютный минимум за 2012–2015 годы.

Более трети участников опроса указали в июле в своих анкетах, что обязательства контрагентов выросли, при этом 10% выбрали вариант «обязательства контрагентов увеличились существенно». Самыми спокойными месяцами в отношении обязательств контрагентов перед компаниями стали февраль и май: индикатор получил значение 36,7 пункта. В эти месяцы доля оценок «обязательства увеличились» не превышала 25%.

Показатель, характеризующий динамику обязательств компаний перед контрагентами, в целом, был оценен представителями бизнеса лучше. Он не пересекал порогового значения 35 пункта, к которому он подошел в июле, когда пятая часть респондентов отметили, что обязательства увеличились.

Максимума в 2015 году индикатор «обязательства компаний перед контрагентами» достиг в феврале и сентябре: 47,1 и 50,1 пункта, соответственно. Только 10% выбрали вариант «обязательства за последний месяц выросли».

Показатель «новые заказы на продукцию / услуги компаний», в прошлые годы флагман Индекса B2B, так как он практически никогда не покидал зоны положительной оценки, не смог удержаться на плаву: только в апреле, июле и сентябре-октябре его значение превышало пороговое — 50 пунктов.

Среднегодовое значение индикатора «новые заказы» потеряло 6 пунктов — с 54,7 пункта оно снизилось до 48,7 пункта.

В феврале и в ноябре 2015 года падение индикатора было порядка 15% от среднегодового значения: четверть всех респондентов ответили, что количество новых заказов по сравнению с прошлым месяцем сократилось.

Показатель «новые заказы на продукцию / услуги компаний» набрал 55,6 пункта в сентябре, это максимум за год. В этом месяце распределение оценок было: 7,5% — доля ответа «количество новых заказов снизилось», 62,5% — «число заказов не изменилось», и 30% составила доля варианта «количество новых заказов выросло».

Декабрь оказался относительно стабильным, по сравнению с другими месяцами, — показатель только на 1% превышает среднегодовое значение.

Положительные оценки индикатора «сроки выполнения существующих заказов на продукцию/услуги» компании респонденты дали только в октябре 2015 года — 51,5 пункта. Среднегодовое значение — 46,5 пункта, в 2014 году оно было равно 48,8 пунктов. Недовольство сроками выполнения существующих заказов респонденты выразили в июне-июле и ноябре: в эти месяцы значение индикатора было на уровне 42 пунктов.

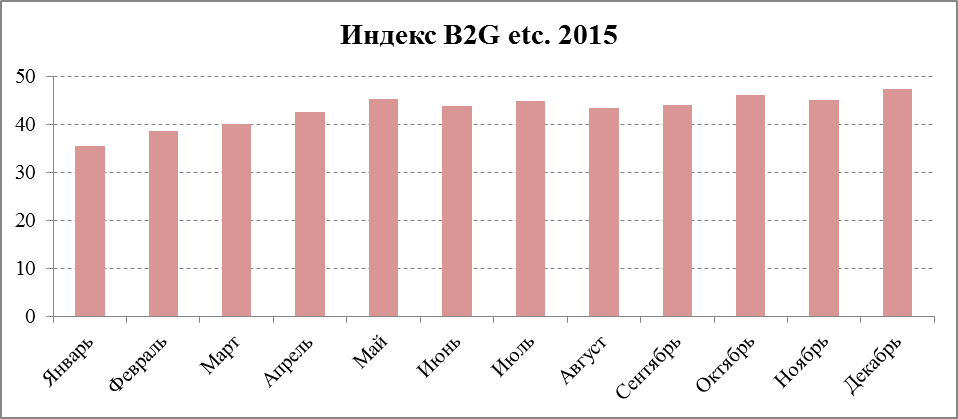

Индекс B2G etc., подразумевающий оценку бизнесом своих взаимоотношений с властными структурами, иностранными партнерами, банками и финансовыми институтами, упал на 4,4 пункта: его среднегодовое значение в 2015 году — 43,1 пункта, а в 2014 году — 47,5 пункта (в 2012–2013 годах этот индекс был «локомотивом» улучшения Индекса деловой среды).

В 2015 году Индекс B2G etc. ни разу не вышел из негативной зоны оценки, до минимальной отметки Индекс опустился в январе (35,5 пункта, в процентном отношении ниже среднегодового значения на 18%), а максимума достиг только в декабре — 47,3 пункта, в процентах выше среднегодового значения на 10%.

После январского падения сразу на 6,2 пункта, по сравнению с декабрьскими данными, Индекс за следующие три месяца прибавил суммарно 9,8 пункта — до майского значения 45,3 пункта. Потом в июне-сентябре он оставался примерно на одном уровне, изменяясь в пределах 0,5-1,5 пункта. В сентябре Индекс составил 44 пунктов. В последнем квартале года он медленно рос. 2015 год Индекс B2G etc. завершил с 47,3 пунктами.

Снижение Индекса B2G в 2015 году обусловлено в первую очередь снижением индикатора «взаимоотношения с банками и финансовыми институтами», упавшего в январе до исторического минимума — 19,9 пункта из-за того, что половина респондентов указали «взаимоотношения ухудшились». Наша гипотеза: это изменение связано с ростом ключевой ставки, произошедшим как раз в декабре-январе, и сокращением доступности кредитных ресурсов, однако это только гипотеза.

Уже в феврале панические настроения отступили: доля варианта «отношения за месяц ухудшились» стала меньше на 13% — то есть равна 37%, а значение показателя подросло до 26 пунктов. К маю ситуация более-менее стабилизировалась: суммарно индикатор «взаимоотношения с банками и финансовыми институтами» прибавил 21,3 пункта и стал равен 41,2 пункта, доля отрицательных оценок сократилась до 20%. В июне показатель немного снизился — на 3,4 пункта, а в июле-августе вернулся к майскому значению и даже обогнал его на 1 пункт.

Рост продолжился в сентябре — до 45,6 пункта, но в октябре-ноябре значение индикатора откатилось до 39,6 пункта. В декабре респонденты проявили оптимизм: показатель набрал 47,2 пункта, максимума за 2015 год, и всего 9% опрошенных выбрали вариант «отношения с банками и финансовыми институтами за прошедший месяц ухудшились».

В целом, если сравнивать среднегодовые значения, индикатор потерял 8,3 пункта — в 2014 году он был 46,4 пункта, а в 2015 году его значение составило только 38 пунктов.

В отличие от этого показателя, следующие компоненты Индекса B2G etc. — «взаимоотношения с органами власти» и «взаимоотношения с иностранными партнерами» — упали за год не столь значительно: на 2 и 3 пункта, соответственно, — до 47,6 и 43,6 пункта.

В мае-июне месяцы «взаимоотношения с органами власти» находился в положительную зону оценки, а в декабре этот индикатор вплотную приблизился к пороговому значению — он составил 49,7 пункта. А самыми неблагополучными месяцами стали апрель, август и сентябрь, когда индикатор набрал порядка 45 пункта. Отметим, что в январе, в одном из самых тяжелых месяцев года, если судить по остальным показателям, показатель «взаимоотношения с органами власти» держался у границы положительной зоны оценки — он равнялся 49,1 пунктам.

В дальнейшем он начал терять свои позиции, и в апреле провалился до минимального значения. Потом оценки снова сдвинулись в позитивную сторону, и так было до августа-сентября, когда зафиксировано сокращение индикатора на 8% от среднегодового значения. В октябре он вернулся к январскому значению — 49,1 пункта и после небольшого падения в ноябре на 1,4 пункта смог дорасти до 49,7 пункта.

Колебания индикатора «взаимоотношения с иностранными партнерами» были не столь равновесными: в январе его значение сократилось на 14% от среднегодового — до 37,5 пункта, далее он прибавил до 42,6 пункта и больше не опускался ниже 40 пунктов. Самые высокие оценки показатель получил в октябре-ноябре — 49,4 и 47,7 пункта, соответственно (+13% и +9% к среднегодовому значению). В прочие месяцы оценки оставались на уровне 43,5 пункта.

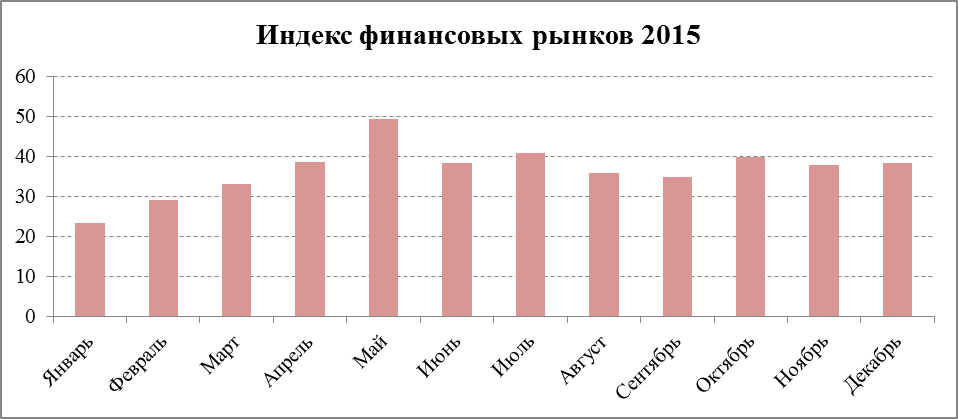

Индекс финансовых рынков за год изменился незначительно — с 37,7 пункта в 2014 году он снизился до 36,8 пункта. Как и в последние два года, Индекс характеризуется волатильностью: отклонения от среднегодового значения составляли 34% в позитивную сторону (май 2015 года) и 36% — в отрицательную (январь).

После достижения в январе минимального значения за год — 23,4 пункта — показатель в следующие четыре месяца начал расти. В мае он составил 49,3 пункта, это значение максимальное в 2015 году. В июне произошел откат — Индекс потерял сразу 10,9 пункта, а в следующие три месяца суммарно еще 3,6 пункта до значения 34,8 пункта. В октябре-декабре показатель вернул 3,5 пункта и стал равен 38,3 пунктам.

Согласно ответам респондента, финансовое положение компаний в 2015 году ухудшилось — по сравнению с данными 2014 года, индикатор упал на 7,6 пункта до 35,5 пункта.

Самыми тяжелыми месяцами стали январь-февраль и ноябрь, когда значение индикатора опускалось до 30 пунктов и ниже. В эти месяцы порядка 40% участников опроса отметили вариант «финансовое положение ухудшилось». В марте-мае ситуация улучшилась — показатель прибавил суммарно 14 пунктов до 41,2 пункта. Максимум — 42,7 пункта — показатель набрал в июле, что связано с уменьшением доли отрицательных оценок до 15%. Большинство — 60% — указало, что финансовое положение компаний осталось в июле стабильным.

Удержать высоту индикатор не смог, уже в следующем месяце он стал равен 33,2 пунктам. В сентябре-октябре доля негативных оценок снова сократилась, значение показателя финансового положения компаний подросло до 36,6 пункта. Пережив падение в ноябре до 30,8 пункта, индикатор вернулся в декабре к значению октября со следующим распределением оценок: 32% участников опроса отметили вариант «финансовое положение компаний ухудшилось», 53% — «осталось неизменным» и 15% выбрали вариант «положение компаний улучшилось».

Валютный рынок в 2015 году прошел через взлеты и падение, изменения в курсе напрямую отразились на полученных в ходе опроса результатах. Исторического минимума показатель «состояние валютных рынков» достиг в декабре 2014 года — 14,8 пункта, когда 55% респондентов отметили ухудшение ситуации (доля ответов «существенно ухудшилось» была 35%). В январе индикатор прибавил 1 пункт — около половины участников опроса указали, что состояние валютных рынков ухудшилось. В следующие месяцы курс рубля укрепился, и все чаще представители бизнеса выбирали ответ «состояние валютного рынка не изменилось». В мае этот вариант набрал 75% (одновременно с этим доля отрицательных оценок сократилась до 6%), благодаря этому индикатор смог перейти в положительную зону оценки.

В июне курс доллара и евро начал обратно расти, а оценки участников опроса ухудшаться: за четыре месяца показатель снизился на 24,3 пункта — в сентябре его значение составило 30,8 пункта. Следующий период стабилизации зафиксирован в октябре-ноябре, когда индикатор снова вырос — правда, только на 10,6 пункта до 41,2 пункта, отыграть полностью предыдущее падение не удалось. В декабре девальвация национальной валюты продолжилась, показатель «состояние валютных рынков» также претерпел падение — в конце года его значение 35,8 пункта.

Состояние фондового рынка респонденты оценили чуть лучше, чем валютного — среднегодовое значение этого компонента Индекса 39,6 пункта, а в случае валютных рынков оно составило 35,4 пункта.

Как и в прошлом году, оценки фондового рынка следуют за оценками валютных рынков, хотя тренды более сглажены и значения выше. Максимум был достигнут в мае — 52 пунктов, минимум в январе — 24,5 пункта. Год индикатор завершил со значением 42,1 пункта.

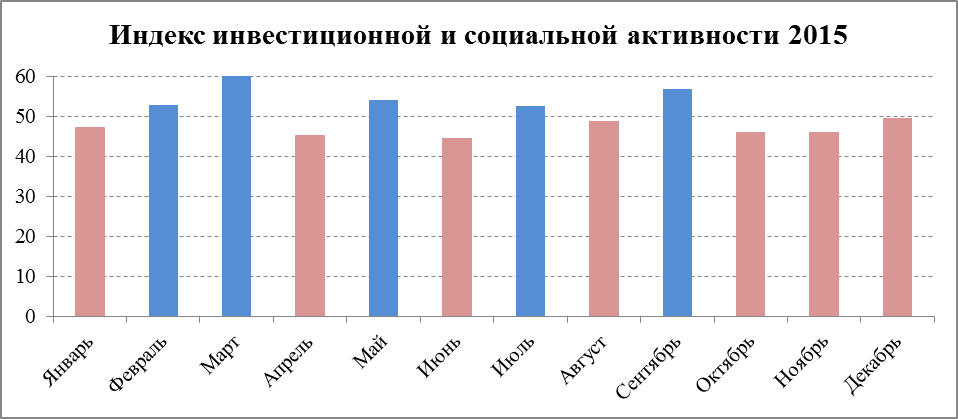

Индекс инвестиционной и социальной активности единственный остался в позитивной зоне оценки по итогам 2015 года, его среднегодовое значение выросло на 1 пункт до 51 пункта.

Это произошло благодаря результатам, полученным в первом полугодии, с июня тренд скорее негативный: пусть в июле и сентябре значения Индекса были выше порогового значения 50 пунктов, в последние три месяца года Индекс не смог ни разу выйти из отрицательной зоны оценки.

Максимальное отклонение в положительную сторону отмечено в марте — 60,1 пункта (+18% к среднегодовому значению), а в отрицательную — 44,5 пункта в июне (-13%). Также низкие оценки наблюдались в апреле, октябре и декабре, когда значение отклонялось от среднегодового на 10%.

Если анализировать усредненные результаты, инвестиционные проекты осуществляли в 2015 году 49,4% компаний, принявших участие в опросе. В 2014 году их доля была выше на 7,1%.

В марте, июле и сентябре инвестиционные проекты вели более 55% компаний, это были, очевидно, самые благополучные месяцы. Спад активности зафиксирован в феврале, апреле и июне. В октябре-декабре доля компаний, осуществлявших инвестиционные проекты, оставалась примерно на одном уровне — 46-48%.

Компании стали нанимать сотрудников реже, чем в 2014 году, — доля за год сократилась на 6,1% до 60,2%.

Январь — критический месяц для набора персонала, в этом месяце наем вели только 46,3% организаций. Уже в феврале доля выросла до 59%, в марте она составляла 60,3%. В апреле произошло небольшое снижение — компаний, осуществлявших наем сотрудников, было 57,3%, но в мае их доля снова выросла — до 70,6%.

Июнь-август традиционно считаются провальными месяцами для найма, здесь роль играют сезонные факторы: доля компаний, нанимающих персонал, сократилась летом до 59%. В сентябре снова рост свободных вакансий и снова рост доли — уже до максимума за год 77,5%. В октябре она сократилась до 67,9%, а к декабрю — до 54,4%.

В среднем, 19,9% компаний сокращали персонал в своих организациях — доля почти не изменилась, она подросла на полпроцента. Чаще всего компании заявляли, что вынуждены сократить сотрудников, в январе (доля положительных ответов достигала 23,1%), в мае (25,5%) и в июле (24,1%). В остальные месяцы отклонения от среднего значения не превышали 5%.

Похожая ситуация и с использованием различных вариантов сокращения рабочего времени в целях экономии средств — среднегодовое значение составило 19,3%, оно изменилось за 2014–2015 годы только на 0,4%.

Тренд очень сглаженный — число компаний, использовавших сокращение рабочего времени, было примерно одинаковым во все месяцы, за исключением января, когда 26,9% респондентов ответили утвердительно на вопрос, экономят ли они средства компании таким образом. Реже всего компании прибегали к этому инструменту в апреле-мае и сентябре-октябре доля снижалась в эти месяцы до 15%.

С течением года уменьшалась доля компаний, в которых действуют социальные программы для сотрудников. Если с января по август доля изменялась в пределах 60-63% (а максимальной она была в марте, когда 74,4% респондентов указали, что в их компаниях приняты социальные программы для сотрудников), в последние три месяца 2015 года она сократилась до 53,2%, и это исторический минимум за все годы исследования. Среднегодовое значение упало на 4,9% до 62,2%.

Хуже ситуация с прочими с социальными программами среднегодовое значение снизилось уже на 9,1% 47,4% в 2015 году против 56,5% в 2014 году.

В январе-феврале только 39% компаний выбрали вариант «да, в нашей компании действуют и другие социальные программы». Затем в марте доля выросла до 64,1%, но в июне она стала ниже сразу на 20% и все летние месяцы оставалась на этом уровне. В сентябре доля прибавила до 52,5%, и это был последний раз за год, когда индикатор перешел в положительную зону оценки. С октября доля стала сокращаться и дошла до абсолютного минимума — в декабре только треть компаний, принявших участие в опросе РСПП, вели прочие социальные программы.